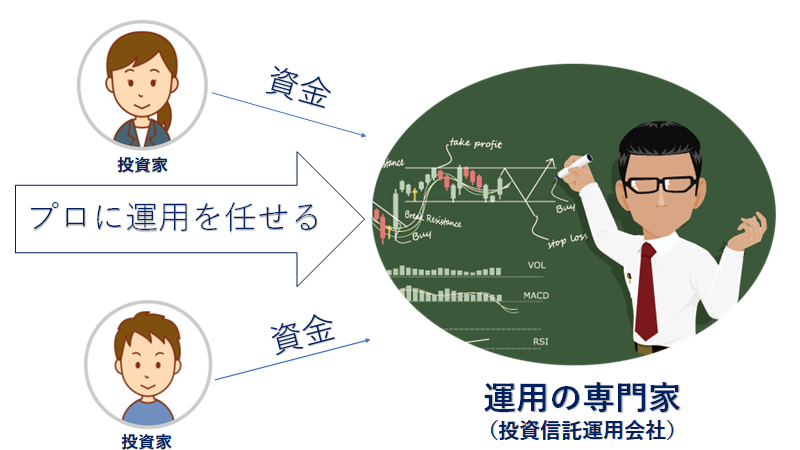

投資経験が少ない人には強力な味方になる、運用方法の1つが投資信託です。今回は投資初心者向けに投資信託の仕組みや、運用方法についてお伝えさせて頂きます。

投資信託とは?

投資信託 → 投資を信託することで、Wikipediaでは信託を下記のように定義しております。

信託(しんたく、英: trust)とは、様々な手続きや決定を、個々の契約に依らず包括的に信用する他者に委託すること。不遇の失敗に対しては責任を問わないこととされる。

Wikipedia 信託

資金を投じて、信用する機関に運用を託すという事ですね!

投資家→資金を投じてプロに運用を任せる

- 運用が上手くいった場合 → 運用益を受け取れる

- 運用が上手くいかなかった場合 → 損失を被る

運用を任された機関(投資信託運用会社)

- 運用が上手くいった場合 → 最初に設定した手数料を受け取る

- 運用が上手くいかなかった場合 → 最初に設定した手数料を受け取る

信託という言葉の意味にもありますが、投資を信託される側は運用の責任を負う事がありません。

一方で、投資家は運用が上手くいっても、上手くいかなくても、同じ手数料を支払う必要があります。

投資信託の大損リスク

投資信託は元本保証がされている訳ではなく、運用の成果が投資家に帰属します。

リスクがあるっていう事ですね。。。。

そうです!ただ、基本的にリスクがない投資はないので、リスクがあることにネガティブになる必要はありません。投資信託はプロの投資機関が投資先を選定してくれるので、個人で投資先を選定するよりもリスクが少ないと思います。

投資信託で損失を出す3つのケース

プロが運用する投資信託で大きな損失を出す事は考えられないですか?

投資に絶対はないので、損失が出る事も考えられます。ただ、投資信託で大きな損失を出すとすれば、この3つのケースが考えられます。

- 分散投資が出来ていない

- 手数料が高いファンドを選定

- 分配金を利益と勘違い

分散投資が出来ていない

- 投資先の分散

- 投資時期の分散

分散投資の分散には、投資先と投資時期の2つがあります。

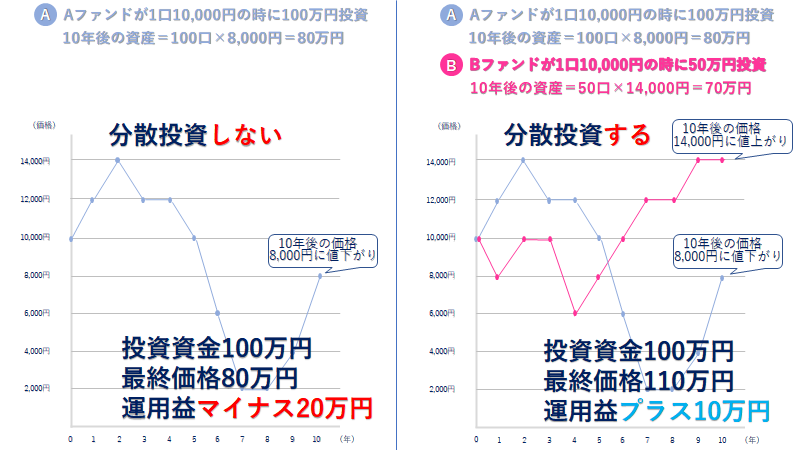

それでは、投資先の分散について考えてみましょう。

Aファンドは値下がりして損失が出ているけど、Bファンドが値上がりして、Aファンドの損失分を相殺してますね。これが分散投資する事でリスク分散という事ですね。

投資先を一つにするよりも、値動きの要因が異なる投資先に分散して投資することで、大きな損失を被らいないように対策を打つことが出来ます。

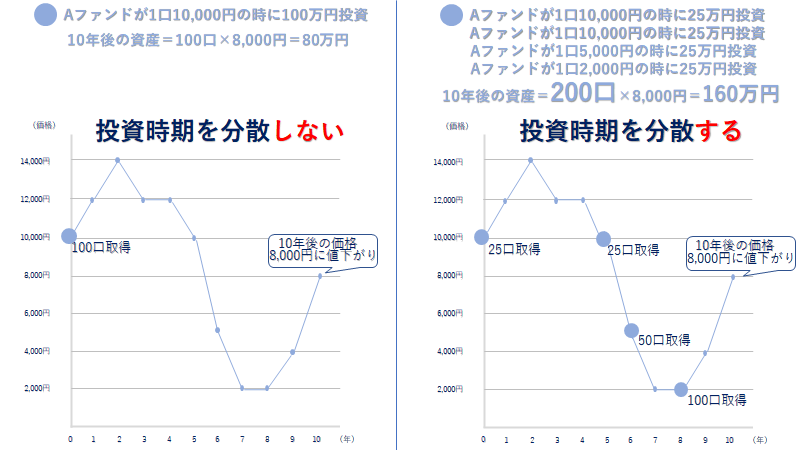

では、今度は投資時期の分散について考えてみてみましょう。

凄い!!

同じファンドなのに、投資時期を分散するだけで、最終的な資産が倍違う!!

この事例は投資時期の分散効果がわかりやすいようになっておりますが、ドルコスト平均法と同等の効果が得られていることがわかると思います。

参考記事:【わかりやすく解説】ドルコスト平均法とは?デメリット・やり方・銘柄の選び方などまとめました!

手数料が高いファンドを選定

投資信託にかかる手数料

- 投資信託を買うとき→販売手数料

- 投資信託を保有しているとき→信託報酬

- 投資信託を売却するとき→信託財産留保額

投資信託を購入する際にかかる販売手数料ですが、最近はこの手数料がかからない投資信託が増えており、販売手数料がかからない投資信託の事をノーロードと言います。※つみたてNISAで購入する投資信託は全てノーロードです。

そして、価格信託財産留保額は投資信託を売却するときにかかる手数料ですが、こちらも最近はかからないケースが多いです。

投資信託の手数料で一番気をつけなくてはいけない手数料は信託報酬で、「運用管理費用」や「管理手数料」と呼ばれることもあります。

信託報酬は投資信託を保有しているときにかかる手数料ですね!?

どうして一番気をつけないといけないのですか?

信託報酬(投資信託を保有しているときにかかる手数料)は、保有している資産から自動的に毎日差し引かれます。自動的に引かれているため、コストがかかっているという認識が薄れがちでですが、長い運用期間で考えてみると運用成果に大きな影響を与えます。

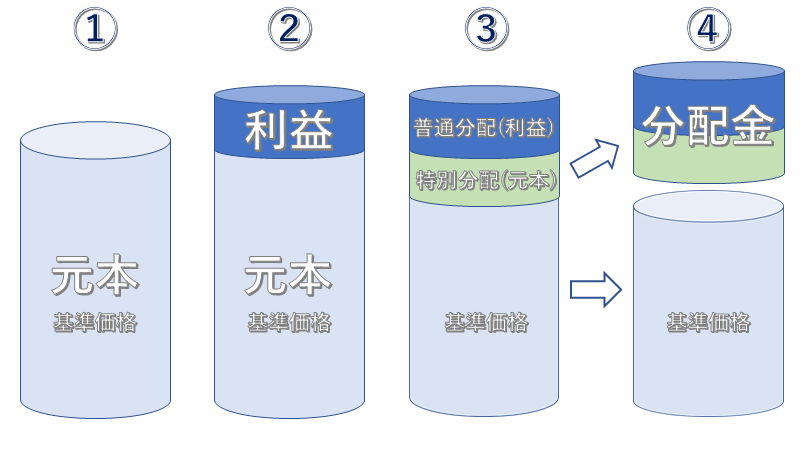

分配金を利益と勘違い

分配金って利益から支払われるものではないんですか?

- 普通分配金 → 利益から支払われる

- 特別分配金 → 元本を取り崩して支払われる

- 投資信託を購入した時の元本

- 決算で利益が発生

- 分配金が利益だけではカバー出来ないので元本からも支払う

- 基準価格が購入時の金額を下回る

えっ!

元本減っちゃってるじゃないですか。。。

こちらが毎月分配型の投資信託です。ただ、この投資信託が悪いわけではなく、

仕組みを理解していなくて、特別分配金が利益から支払われていると思い込んでいる人が多いので、購入前にしっかりと仕組みを理解しましょう。

投資信託のやり方

それで。。。

どうやって始めれば良いのでしょうか!?

先ず投資信託を購入出来る場所は大きく分けると3つ

- 銀行(みずほ銀行等)

- 証券会社(大和証券等)

- ネット系の証券会社(楽天証券等)

この中で私がお勧めしているのは、ネット系の証券会社です。

メリット

- 手数料が安い

- 商品が豊富

- 好きな時にネットで取引が出来る

デメリット

- 担当者(相談出来る人)がいない

※今はインターネットで情報が取れる為、そこまでのデメリットにはならない

確かに今はネットのやSNSで多くの情報が取れるけど、ちょっと不安。。。

最初はそうですよね。ではどのような商品があるのか説明させていただきます。

株式(株式型投資信託)

投資信託の運用の中身が「株式」になっている投資信託を株式型投資信託といい、一般的にはハイリスクハイリターンと言われております。

債券(債券型投資信託)

投資信託の運用の中身が「債券」になっている投資信託を債券型投資信託といい、一般的にはローリスクローリターンと言われております。

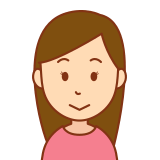

不動産(不動産投資信託:REIT)

投資信託の運用の中身が不動産になっている投資信託を不動産投資信託と言い、別名:REIT(Real Estate Investment Trust)とも呼ばれていて、一般的にはミドルリスクミドルリターンと言われております。

商品(コモディティ)

投資信託の運用の中身が商品先物市場で取引されている「商品」になっている投資信託をコモディティ型投資信託と言い、一般的にはハイリスクハイリターンと言われております。

主な商品

- 金・銀・銅・アルミニウム・プラチナなどの貴金属

- 小麦・トウモロコシ・大豆などの穀物

- 原油・ガソリン・天然ガスなどのエネルギー資源

おすすめの投資信託の条件

実際どのような組み合わせで持つと良いのでしょうか?

難しい質問ですが、下記の条件でファンドを選んでます。

- インデックスファンド

- 外国株式

- 手数料の安さ

インデックスファンド

ベンチマーク(指標)に連動することを目指し、ファンドが保有する銘柄と、その量は統計的データに基づいて選定されます。高額な報酬を求めるファンドマネージャーや、調査費用が必要になるアクティブファンドと比べると運用コストを抑えることが出来るのが特徴です。

外国株式

こちらのグラフは1990年からの、日経平均株価とダウ平均株価を比較したものになります。日経平均が未だにバブル時の38,915円を上回る事が出来ない中、ダウ平均はこの30年間で10倍まで上昇しております。今後においても、日本は人口が減少していきますが、世界の人口は増加していきます。人口の増加で、必然的にモノとサービスの消費が行われ経済が成長していく事を考えると、世界に投資する事が最も合理的と考えられます。

確かに。。。

それにしても10倍とは凄い。

手数料が安い

長期間の運用をする上で「手数料」を無視することは出来ません。いくら運用成績が良くてもそのリターンを消してしまうほど手数料が高くては意味がありません。

特に気をつけるのが信託報酬ですよね!

はい!

保有資産から毎日引かれる訳ですからとても大きな影響が出ます。この観点からも信託報酬が低く設定さているインデックスファンドがお勧めです。

投資信託の販売会社ランキング

このランキング表は楽天証券で販売されている全銘柄の中の上位5位です。

全てインデックスファンド&外国の株式!!!

初心者が始めるなら、まずは「つみたてNISA」

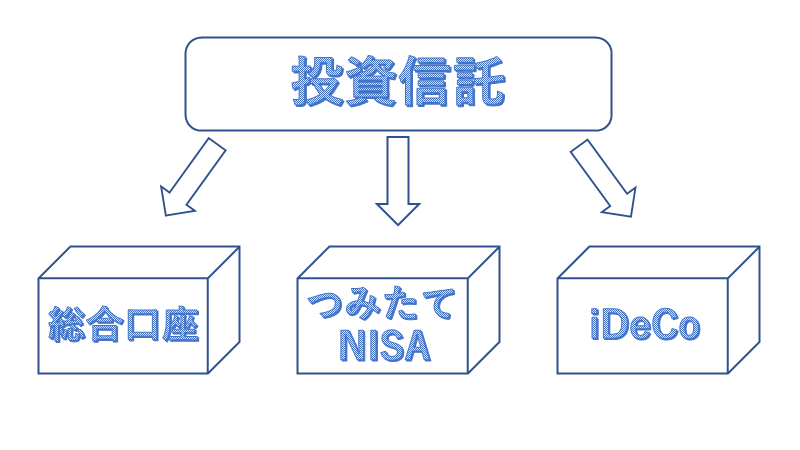

投資信託を始める場合、通常は証券会社の総合口座で始めるケースが多いですが、最近はつみたてNISAやiDeCo(イデコ)の枠を使って行うケースが増えてきています。

総合口座、つみたてNISA、iDeCoは投資信託を入れる箱だと思ってください。

- 総合口座→いつでも売却出来るが利益に約20%課税される

- つみたてNISA→いつでも売却出来て利益に課税されない

- iDeCo(イデコ)→掛け金が全額所得控除になるが基本的に60歳まで売却出来ない

なるほど~

入れる箱によって税金や現金化するタイミングが変わるという事ですね!

その通りです。

私が投資初心者の方に対して、投資信託を入れる箱として「つみたてNISA」をお勧めしている理由に下記の4つがあります。

- 政府が定めた基準をクリアした投資信託しかない

- 少額から無理なく始められる

- 運用期間に縛りがない

- 利益に課税されない

先ずはつみたてNISAの箱を使って、上限金額に達してから総合口座やiDeCoの箱を選択すると良いと思います。

参考記事

【わかりやすく解説】「iDeCo」「NISA」「つみたてNISA」とは?

楽天証券のつみたてNISAの始め方!おすすめ商品・買い方・やり方・シミュレーションなどまとめました!

楽天証券のiDeCoの始め方!商品・手数料・買い方などまとめました!

まとめ

バークシャー・ハサウェイの会長兼CEOを務める世界最強の投資家と呼ばれるウォーレン・バフェット氏は、厳選した少数銘柄への集中投資を行い高いリターンを得る天才ですが、自分の死後、残された家族に相続される資産については、低コストの投資信託(インデックスファンド)で運用する事を勧めております。

どうしてですか!?

バフェット氏はアクティブ運用する人ですよね???

そうです。

しかし、それはバフェット氏が自身の能力で判断で出来るからです。

つまり、家族であれ自分同様の運用は難しく、投資信託(インデックスファンド※具体的にはヴァンガードのS&P500インデックスファンド)で運用する方が良いとアドバイスしている訳です。個別銘柄を選定して利益を出すためには、多くの経験値と知識が必要になりますが、投資信託であれば多くの経験値と知識を持ったプロが代わりに運用してくれます。これから投資を始めるのであれば、是非とも、投資信託を選択肢の一つにして頂ければと思います。

FPブランディングに相談する場合はこちら

全てのご相談を1級ファイナンシャル・プランニング技能士(国家資格)が対応します。

セミナーに参加してもっと詳しく

コメント