ドルコスト平均法とは、価格が変動する金融商品を一定期間、一定額を継続的に購入する方法のことで、定額購入方法ともいわれております。

ドルコスト平均法は、株式や投資信託などの投資手法としてよく扱われますが、デメリットや仕組みをきちんと理解して始める必要があります。

最近ではiDeCo、つみたてNISA、変額保険などでもよく聞くようになりました。

ドルコスト平均法(定額購入法)とは?

ドルコスト平均法とは、価格が変動する金融商品を一定期間、一定額を継続的に購入する方法のことで、定額購入方法ともいわれております。

ドル・コスト平均法(英: dollar cost averaging、DCA)とは、株式や投資信託などの金融商品の投資手法の一つ。定額購入法ともいう。金融商品を購入する場合、一度に購入せず、資金を分割して均等額ずつ定期的に継続して投資する。例えば「予定資金を12分割して、月末ごとに資金の1/12を投入し、一年かけて全量を買う」という手法。USドル建てで投資することを意味するものではない。

引用元:Wikipedia ドル・コスト平均法

iDeCo、つみたてNISA、変額保険などの運用をする際に、適用される方法です。

ドルコスト平均法協会とは?

ドルコスト平均法協会は、正しくドルコストを説明して、日本をドルコスト社会にする事や、これまで金融業界が伝えてこなかった「ドルコストの特徴やリスク」をきちんと伝え、世界経済の成長力をわかりやすく楽しく説明し、ドルコストを広めてドルコスト社会を実現するというミッションで設立されており、下記の基本指針のもと活動している団体です。

- ドルコスト平均法を正しく積極的に伝える

- ドルコスト平均法を「量」の視点で説明する

- ドルコスト平均法のリスクをしっかり伝える

- 過度に期待や不安を煽らない

- 伝え手不足を解消する為に会員を増やす

詳しくは、ドルコスト平均法協会をご覧ください。

ドルコスト平均法の計算方法

毎月定額つみたてをする事でどれくらいのメリットが得られるのですか?

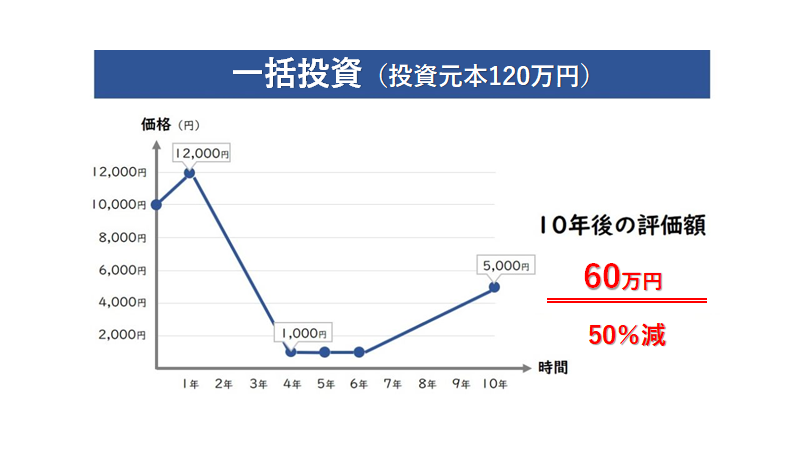

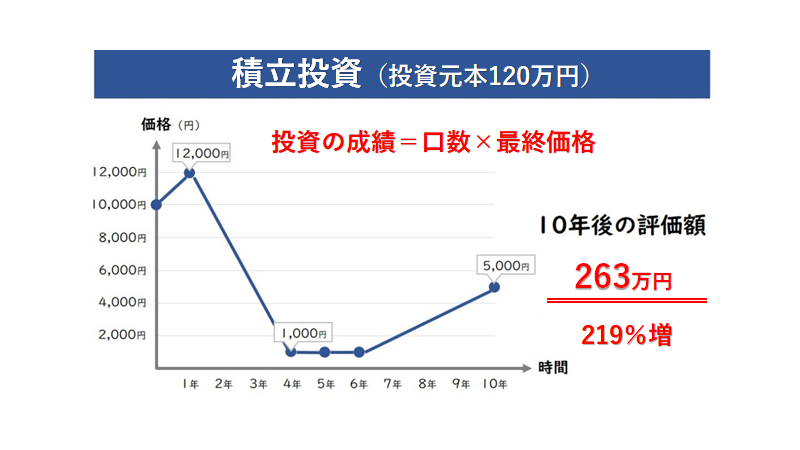

10,000円でスタートした価格が上下しながら最終的に5,000円になった場合、投資元本120万円を一括投資したケースと、投資元本120万円を毎月1万円ずつ120回に分けて投資したケースで、どのような差が出るか比較してみましょう。

半分になっちゃいましたね。。。

はい、一括投資は購入後に相場が下降すると、利益を上げることが難しくなります。

では、今度ドルコスト平均法で投資したケースを見てみましょう。

引用及び参考:積極的な資産形成ができる変額保険です。 – アクサ生命

えっ!!倍以上に増えている。。。

積立投資の成績 = 量(株数・口数)× 価格(売却時の価格)になります。

つまり、相場が下落すると多くの口数が買えるため、最終的に少し価格が上昇すると良い成績が得られるのです。

ドルコスト平均法のメリット・デメリット

ドルコスト平均すごいですね!

ただ、すべての局面で力を発揮するわけではありません。

メリットもあれば、当然デメリットもあります。

メリット

- 継続的な投資が可能になる

- 高値掴みのリスクを軽減しやすい

- 長期(20年以上)の運用であれば負けづらい

- 定額・定期購入なので手間が掛からない

継続的な投資が可能になる

これこそ、ドルコスト平均法の一番のメリットだと思います。多くの方は一度の損が頭から離れなくてく投資から離れていきます。相場に一喜一憂することなく、投資を継続出来る事で、結果的に大きなお金を作る事が出来る方法が、ドルコスト平均法だと思います。

高値掴みのリスクを軽減しやすい

中長期にかけて定額購入するドルコスト平均法は、価格が高いときは少しの量、価格が低いときは多くの量を購入するため、相場を読み間違えて、高値掴みするリスクを軽減することが出来ます。

長期(20年以上)の運用であれば負けづらい

ドルコスト平均法は、下降相場で多くの口数を買い、その後少し相場が上がれば、負けることが少ないと言われております。つまり、20年以上の運用期間があれば、下降相場から上昇に転じるタイミングに出会う可能性が多く、勝てるタイミングでの売却が可能になります。

定額・定期購入なので手間が掛からない

ドルコスト平均法での運用すれば、一度仕組みを作り始めれば、相場に一喜一憂することなく、自動的に積み立てが継続されるため、結果的に確実に資産形成が出来ます。

デメリット

- 投資の機会損失をしてしまう

- 手数料が高い商品もある

- 効果を発揮するには時間が掛かる

- ハイリターンを期待できる運用方法ではない

投資の機会損失をしてしまう

投資をするときは、基本的に相場が上がる事を予想して、ここぞというタイミングで行います。このことを投機とも言いますが、大きなリターンを狙う事が可能となります。一方、一定期間、一定額を購入するドルコスト平均法はタイミングを分散させている訳なので、ここぞというタイミングで投資する事が出来ません。

手数料が高い商品もある

投資信託には、販売手数料(購入時にかかる手数料)、信託報酬(保有中にかかる手数料)、信託財産留保額(売却時かかる手数料)などの費用が必要になるケースがあります。長期間運用するため、この手数料が高いと、結果的に赤字になってしまうケースがあります。

iDeCoや積立NISAをやるときはどのような事に気を付ければいいですか?

ほとんどの投資信託はノーロード(販売手数料がかからない)になっておりますので、気を付ける点は信託報酬ですね。私は、保有資産300億円以上、信託報酬0.1%前後の投資信託を選択しております。

効果を発揮するには時間が掛かる

長い時間をかけて、多くの口数を購入することを目的としているドルコスト平均法は、短い期間では効果を発揮することが難しい運用方法です。

ハイリターンを期待できる運用方法ではない

長期的な視点で、安定的なパフォーマンスを目的としているドルコスト平均法は、短期的にハイリターンを得ることを得意にはしておりません。

ドルコスト平均法のやり方・始め方

ドルコスト平均法を用いた運用を行いたいのですが、どのように始めればいいですか?

ドルコスト平均法が適用される代表的な運用方法として、iDeCo、つみたてNISA、変額保険、外貨保険があります。

投資信託

iDeCoやつみたてNISAの制度を活用したい方は、投資信託で運用することをお勧めします。基本的に購入金額とファンドを確定させたら、以後自動的に積み立てが行われる為、手間もかからず、相場に一喜一憂することなく継続することが出来ます。

ETF(上場投資信託)

ETFは投資信託より低コストで運用が出来ると言われておりますが、積み立てNISAやiDeCoの投資信託はETFよりコストが抑えらているものが多く用意されているます。また、ETFは自動的に再投資されることがないため、複利の効果が得られません。ドルコスト平均法のようにコツコツと長期間積み立てる運用方法としては不向きです。

変額保険

日本で販売されている生命保険のシェア1%前後と、日本では、まだまだ身近ではない変額保険ですが、生命保険の中で最もドルコスト平均法を有効に活用できる運用商品です。

【関連記事】変額保険とは?商品・デメリット・トラブルなど、まとめました!

外貨建て保険

日本で販売されている外貨建て保険の多くは、保険料(掛け金)がドルベースに設定されているため、ドルコスト平均法が適用されません。外貨建て保険でドルコスト平均法を適用させるためには、保険料(掛け金)が円ベースになっている商品を選択してください。

【関連記事】外貨建て保険とは?トラブル・メリット・選び方などまとめました!

ドルコスト平均法の嘘とは?

保険会社の営業マンや銀行の窓口ではドルコスコ平均法があたかも万能な運用方法のように説明されておりますが、決してそんなことはありません。

そうなんですか!?

だって、さっきの例でも一括投資よりいい結果が出ていたではないですか。

さっきのパターンで値動きすればドルコスト平均法の方がいい結果ですが、価格が上昇し続けるパターンがあれば一括投資の方がいい結果になります。

そもそも一括投資できるほどの原資を持っている人がわざわざ、ドルコスト平均法を用いて分割投資すれば、投資機会の損失や、複利効果を少なくしてしまう等のデメリットが発生します。

でもドルコスト平均法は損するリスクがほとんどないですよね!?

投資の世界では、リスク=危険ではありません。投資の世界ではリスク=値動きのブレ幅になります。ドルコスト平均法でも損する事はあります。

銘柄の選び方

インデックスファンドであること

これは手数料が安いからですね!

具体的にどのようなファンドが良いのですか?

一般的に株と債券は反対の動きをすると言われており、双方を持ち合わせるとリスク分散になることから、バランス型を選択しておけば無難と言われてきましたが、2020年11月時点で日本、アメリカをはじめとした先進国の政策金利はマイナス~ゼロとなっており、もはや株と債券の相関関係は崩れたと思っております。

つまり、債券型や債券が組み入れられているバランス型では良いパフォーマンスが期待できない為、株式ファンドを選択する事をお勧めしております。

より多くの口数を買えること

株式ファンドも日本、アメリカ、新興国と色々ありますがどこがいいんですか?

世界の成長に投資するという意味では、アメリカ株式を含んだファンドに投資する事をお勧めしますが、私個人的には、より多くの口数を買えるという事と、将来の成長を考えて新興国株式を含んだファンドを選択するのも良いと思ってます。

手数料が安いこと

iDeCoや、つみたてNISAにあるファンドは基本的にどれを選んでも大丈夫ですか?

そうですね!

iDeCoやつみたてNISAは販売手数料がかからないのと、信託報酬も低く設定されております。私は、保有資産300億円以上、信託報酬0.1%前後のインデックスファンドを選択しております。

おすすめの証券会社

ネット証券の二大巨頭と言えば楽天証券とSBI証券です。この2社は業界一手数料が安く、多くのファンドを用意しております。

楽天証券

楽天証券の最大の特徴は、クレジットカードで支払いが出来、その支払いで貯まったクレジットカードのポイントで、積立NISAの支払いに使える事です。

【関連記事】楽天証券のつみたてNISAの始め方!商品・手数料・買い方などまとめました!

SBI証券

ネット証券で口座開設数が一番多いのが、SBI証券です。その最大の特徴は、証券口座内での支払いでTポイントが貯まり、そこで貯まったTポイントや、元々保有しているTポイントで投資信託の支払いに使える事です。※つみたてNISAの支払いには使えません。

毎月いくら買えばいいの?

ドルコスト平均法でつみたて投資をしようと思いました!毎月いくら買えばいいですか?

一般的な会社員の方であれば、iDeCoは上限が月額23,000円。つみたてNISAは月額の上限が33,333円です。まずはこの二つの枠を使う事をお勧めします。

購入金額に関しては、決して無理をすることなく継続出来る金額で始めてください。

まとめ

ドルコスト平均法は決して万能な運用方法ではありませんが、殆どの人には強い味方になってくれる運用方法だと思います。私がライフプランニング相談をしている中で、一括投資をするだけの原資をお持ちの方に、お会いする機会は決して多くはありません。つまり、コツコツ資産運用するしか選択肢がない人の方が圧倒的に多いという事だと思います。

- 継続的な投資が可能

- 相場に一喜一憂しない

相場に一喜一憂することなく継続する事で、投資が習慣化して、気がついたら大きなお金になっていた。これこそドルコスト平均法の最大のメリットだと思っております。

セミナーに参加してもっと詳しく

コメント