2019年に話題になった老後2,000万円問題で、多くの人が資産運用に興味を持ったのではないでしょうか。

今回は、数多くある資産運用方法から結果的に一番お金が貯まる方法をお伝えしていこうと思います。

資産運用とは?

資産運用と聞くと、お金持ちがやる事というイメージがありませんか?

実は。。。

- 普通預金

- 定期預金

- 学資保険

- 生命保険

Wikipediaでも定義されているように、貯蓄や保険も資産運用になります。

資産運用(しさんうんよう)とは、自身の持つ資産を貯蓄・投資し、効率的に資産を増やしていくこと。様々な企業が資産運用に関するサービスを提供している。

Wikipedia 資産運用

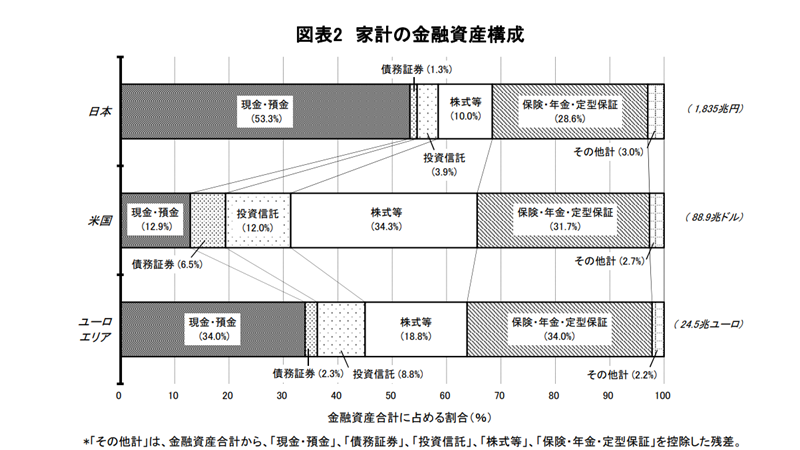

つまり、大半の方は資産運用を行っている事になりますが、下記の図のように私たち日本人の半分以上が貯蓄という方法で資産運用を行っております。

1位 現金・預金 (53.3%)

2位 保険・年金 (28.6%)

3位 株式等 (10%)

日本とアメリカの金融資産の内訳をみると、株式と投資信託の割合の違いが大きい事に気が付くと思います。この割合の違いが、大きな差を生みました。

20年間で日本人とアメリカ人の金融資産の差は3倍に広がった

2,000万円問題で話題となった金融庁の提出したレポートですが、中身はデータに基づいた事が多く書かれており、17ページ真ん中あたりに下記のような事が記載されております。

米国では 75 歳以上の高齢世帯の金融資産はここ 20 年ほどで3倍ほどに伸びている一方、わが国の同年代の高齢世帯の金融資産はほぼ横ばいで推移しており、対照的な動きとなっている。

金融審議会 市場ワーキング・グループ報告書

「高齢社会における資産形成・管理」

この3倍の差は、運用商品の選択の差と日米の株価の推移の差です。

運用商品の選択の差

アメリカ人が日本人に対して金融資産を3倍まで増やした要因の一つに、株式投資を選択したことが挙げられます。

産まれてから大人になるまでに、お金の教育を受けてこなかった私達日本人にとって、株式や投資信託は決して身近な運用商品ではありません。

一方、アメリカでは、産まれた子供にウォルトディズニー社の株式をプレゼントして、子供には株主という立場で、パークで遊び、株主総会で意見して、ウォルトディズニー社と共に成長するというような教育が行われているため、株式投資は身近な運用方法として考えられています。

このように、日本とアメリカでは、教育環境の差から株式投資に対してのイメージや考え方がが違います。

- 日本 → ギャンブルに似た感覚でリスクが高い(投機的なイメージ)

- 米国 → 応援したい企業に、長期スパンで企業としての成長とお金の成長を託す

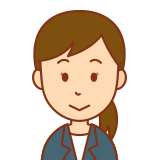

日米の株価の推移

日本人が運用先として選択した、預金、保険、年金のほとんどは国債で運用されており、バブル以降ずっと下がり続けているのに対して、アメリカ人が運用先として選択した株式は乱高下はあるものの、成長し続けています。

下記の図は、1993年末から2017年中旬まで、日本とアメリカの株価の推移を示したもので、日本が24年間でほぼ変化ない状態にお対して、アメリカの株価は24年間で約6倍近く値上がりしています。

投資と投機

言葉の定義や解釈はとても難しいですが、ここでは投資と投機の違いについて解説していきます。

投資とは

資産を投下するという事ですが、基本的には今すぐに結果を出すというよりかは、将来的に成長が見込めるものに資産を投じることを指します。

投機とは

機会をみて資産を投じるという事で、こちらは比較的短い期間で、安く買って、高く売り利益を上げることを指します。

恐らく、多くの日本人が持つ資産運用のイメージがこの投機なのではないでしょうか。

人生100年時代の現代においては、リスクを怖がって、投資をしないことがリスクになります。時間を味方につけて、世界に投資していけば、世界の成長と共に自身の資産も成長していきます。

独立系FPだから分かること

プルデンシャル生命のライフプランナーから、現在は独立系FPとして、生命保険、株式、投資信託、不動産と様々な運用商品と関わることになりました。

私自身も勉強を兼ねて、様々な投資、投機をおこない、結果的に一番お金が貯まる運用方法を見つけることが出来ました。

結果的に一番お金が貯まる運用方法

資産運用をしていく上で、利回り、返戻率、配当率、売却時の利益等を考えて、資産運用していく商品を選択していくと思うのですが、それ以上に大事なことが2つあります。

それは継続するという事と感情を無くすという事です。

継続する

人生計画通りに進めば楽なのですが、中々計画通りには進みません。

- ライフステージの変化(結婚、出産等)

- ワークバランスの変化(転職、独立等)

- 世界情勢・経済の変化(リーマンショック、コロナショック等)

このような要因が起きても継続出来る仕組み作りが大切です。

感情を無くす

私達人間にあるこの感情は良くも悪くも資産運用に大きく影響します。

- 利益が出ているとき→利益確定させるべきかどうしようか

- 含み損が出ているとき→損したくないから塩漬けにしよう

このような事を考えていると、仕事に集中できなかったり、疲れてしまい、継続することが困難にまります。

この大事な2つを問題なくクリアしてくれて、結果的1番お金が貯まる方法こそ、

長期分散積立投資です。

長期分散積立投資とは

長期分散積立投資は、資産運用において投資初心者でも、安心して継続出来て、歴史的にみても安定して資産を増やしている投資方法です。

具体的な投資商品として、iDeCo、積立NISA、変額保険が挙げられますが、その特徴を解説していきます。

長期投資(時間と複利を味方につける)

資産運用する上で、この長期(長い時間)を味方につけることがとても大切になります。この時間に複利を掛け合わせることが長期投資の最大の魅力です。

その昔、豊臣秀吉と、その家来曽呂利 新左衛門との間で複利を使った面白いやり取りがありました。

褒美をやろう!何がよい?

今日は米を1粒、明日は倍の2粒、明後日はその倍の4粒、といった感じで30日間、前日の倍の米粒をください!

そんなもんで良いのか!欲のない奴だな~!わかった30日間、前日の米粒の倍を持たせよう!

1日目1粒、2日目2粒、3日目4粒、4日目8粒、5日目16粒、6日目32粒、7日目64粒...

30日目536,870,912粒!!

単位を円に置き換えてみてください。1円から始まって、毎日倍にしていくと30日目には約5億3680万円です。

日利100%と非現実的な数字ですが、これこそ複利の効果です。

分散投資

株式投資の神様と呼ばれるウォーレン・バフェット氏の名言の中で、「分散投資は、無知に対する防衛策だ」と残されております。これは、豊富な経験と知識を持つバフェット氏だからこその考えですが、そんなバフェット氏も自身の死後は、「現金の10%を短期国債に、90%を低コストのS&P500インデックスファンド(特にヴァンガードのファンド)に投資すべし」と個別銘柄ではなく、分散投資を勧めております。

アメリカを主とする先進国のインデックスファンドをメインに投資していけば、世界の成長に投資している事になる為、リスクを最小限に効率よくリターンが得られます。

私はアメリカを主とした先進国と新興国のインデックスファンドに投資することでリスクヘッジしております。

積立投資

積立投資の最大のメリットは少額から始められる事と、毎月定額をコツコツ購入していくことで、気が付いたときには大きな資産が出来ているという事です。

これこそ、結果的に一番お金が貯まる資産運用方法に欠かせない、「継続するという事と感情を無くす」です。

相場に一喜一憂する事無く、勝手に資産が形成されていきます。

長期分散積立投資のメリットとデメリット

長期分散積立投資のメリット

- 時間と複利を味方につける

- 世界の成長企業に分散投資が出来る

- 相場に一喜一憂することなく継続することが出来る

長期分散投資のデメリット

- 短期間で利益を出すのが難しい

- 投資期間が長い為、将来の予想が出来ない

- 投資期間が長い為、運用コストが大きくなることがある

失敗しないために気を付けること

- 続けられる金額を設定して定額購入→継続すること

- 下落相場でやめない→下落相場こそ多くの口数を買えるチャンス

- 相場に一喜一憂しない→感情を無くす

- アメリカを主とした先進国のインデックスファンドに投資する

運用期間が長くなる為、信託報酬(運用手数料)が0%~1%未満と安いインデックス運用をお勧めしています。

長期分散積立投資をするためには

今回は実際に私が運用している3つの長期分散積立投資、

変額保険、iDeCo、積立NISAについてご紹介します。

変額保険

変額保険は、2020年8月現在、生命保険の販売実績のシェア1%程しかない生命保険です。

なぜシェア1%程なのか?

- 元本が保証されていない

- 商品の説明が難しい

- 特別勘定(運用ファンド)を自分で選ばなくてはいけない

このような理由が挙げられていますが、商品の仕組みをよく理解して加入すれば、限りなくリスクを低く、リターンを高めることが出来る長期分散積立投資の一つです。

変額保険に加入してから10年以上経過しておりますが、順調に保険金額も増加しており、現在6%以上で運用出来ております。

【わかりやく解説】→ 変額保険とは?

iDeCo

iDeCoは、国が準備した個人型年金制度です。

(老後のお金を貯めるために、節税できるというメリットを付けて国が用意した制度)

| 正式名称 | 個人型確定拠出年金 |

|---|---|

| 加入対象 | 20歳以上~60歳未満 ※2020年度税制改正により企業型の確定拠出年金に入っている人も加入できるように |

| 加入目的 | 老後資金 ※iDeCoのお金は原則60歳にならないともらえない。 |

| 掛け金 | 5,000円~68,000円 ※職業によって異なる |

| 特徴 | ①節税しながら資産形成が出来る(節税効果大) ②運用商品を自分で選ぶ |

積立NISA

特定口座の中で購入した上場株式や投資信託の配当金(分配金)や値上がり益が非課税になる制度です。

簡単にいうと、投資が苦手な日本人に、投資に興味を持たせるために、節税できるというメリットを付けて国が用意した制度とも言えます。

| 正式名称 | 少額投資非課税制度 |

|---|---|

| 加入対象 | 20歳以上 |

| 加入目的 | 結婚資金、教育資金、住宅購入資金など様々 |

| 掛け金 | 年間120万円まで |

| 特徴 | ①毎年120万円までの投資で得た利益が最長で5年間非課税になる。(※通常は利益に20.315%の税金がかかる) ②2023年までに始める必要がある |

お勧め商品

どの運用方法を選択しても良いのですが、ほとんどの先進国がゼロ金利政策をとっている2020年8月現在、債券を運用先として選択することはお勧め出来ません。

私は、変額保険、iDeCo、積立NISA、全てにおいてアメリカを主に先進国の株式を対象としたインデックス運用を多く選択しており、運用利回りは6%~20%と順調に推移しております。

アメリカの株式に投資=世界の成長に投資→アメリカのインデックスファンド

まずはライフプランニングを立てましょう

長期分散投資において負ける可能性が高い方法

→継続出来ない

長期分散投資において勝てる可能性が高い方法

→継続する

継続するために、最も効果的な方法

→ライフプランニングを立てる

ライフプランニングとはこれから予想される収入と支出をみながら生涯の生活設計を立てる事を言いいます。

お勤め先の企業が事業計画を立てずに事業をしていたらどう思いますか?

そんな会社。。。直ぐに潰れそうだから働きたくないです。

ライフプランニングは個人版の事業計画です。

ライフプランニングせずに前に進む人と結婚したいですか?

したくないです。。。。

会社も個人も基本的には一緒です。事前に計画しても計画通りいかないのが人生ですが、事前にライフプランニングをする事で、あらゆる事態を予想して、リスク回避することも可能になります。

まとめ

興味はあるが難しい・損しそうというイメージが強い投資ですが、長期分散積立投資を活用しておけば、気が付いたら大きなお金になっていたという事はよくある話です。

始めるのに少し労力が必要ですが、始まったら後は勝手に積立される積立投資。

この記事が最初の一歩のきっかけになってもらえればと思います!

資産運用のご相談も承っております。

全てのご相談を1級ファイナンシャル・プランニング技能士(国家資格)が対応します。

コメント